La comptabilité, on le sait ce n’est pas votre métier, pas votre passion. Alors, le rôle du cabinet d’expertise-comptable Comptasanté est de prendre le relais sur cette partie chronophage et stressante qu’est la comptabilité. En proposant les tarifs clairs, adapté à la comptabilité BNC des masseurs-kinésithérapeutes, Comptasanté est l’un des cabinets préférés des libéraux de santé avec plus de 7500 clients et une note de 4.9/5 sur Trustpilot avec plus de 1000 avis. Décryptons ensemble les tarifs proposés par Comptasanté.

La Transparence avant tout

Comptasanté se démarque par sa transparence en matière de tarification. Contrairement à certaines pratiques opaques dans le monde de l’expertise-comptable, Comptasanté met un point d’honneur à fournir des informations claires et détaillées sur ses tarifs. Un tableau présentant les 3 packs est disponible sur le site, avec des tarifs clairs et sans surprise. Besoin d’une prestation qui n’est pas dans les 3 packs ECO, ZEN et CONFORT ? Là encore, le service commercial vous envoie la plaquette tarifaire des prestations annexes. Chez Comptasanté, il n’y a pas de politique tarifaire « à la tête du client ». Tout le monde paie la même chose peu importe son niveau de revenu.

Forfaits adaptés à tous les profils BNC

Comptasanté reconnaît que chaque praticien est unique et a des besoins spécifiques en matière de comptabilité. C’est pourquoi le cabinet propose une gamme de forfaits adaptés à tous les besoins, des débutant en libéral au expérimentés, en passant par ceux qui ont une phobie administrative. Ces forfaits varient en fonction du volume de conseils souhaité.

Forfait Eco à 49€/mois : Rendre l’Expertise-comptable accessible à tous

Pour les kinésithérapeutes déjà expérimentés en comptabilité ou ceux qui ont des petits revenus, à la recherche d’une solution abordable, le forfait de base « ECO » de Comptasanté offre une entrée en douceur dans le monde de l’expertise comptable. Ce forfait inclut les services essentiels tels que la tenue de la comptabilité, l’établissement des déclarations fiscales et sociales, la gestion des IK et immobilisations et 3 échanges annuels avec un comptable (sur demande du comptable). Il constitue une option idéale pour les kinés qui souhaitent externaliser leur comptabilité à prix mini.

Forfait ZEN à 75€/mois : Pour un Suivi Complet

Les kinés en libéral qui souhaitent se décharger complètement de leur comptabilité avec un comptable dédié qui leur prodiguent conseils et optimisation fiscale, peuvent opter pour le forfait ZEN de Comptasanté. Celui-ci élargit la palette de services en incluant un comptable dédié disponible sans rdv, un suivi personnalisé de l’activité libérale, un point comptable annuel en visio. Ce pack garantit une tranquillité d’esprit totale pour les praticiens dirigeants d’entreprise individuelle qui peuvent se concentrer pleinement sur leurs patients.

Forfait CONFORT à 85€/mois : Pour aller encore plus loin

Le forfait préféré des clients M-K, le CONFORT. Prenez le forfait Zen et ajoutez : une estimation des charges sociales à venir (combien vous verser comme « salaire » et combien laisser sur le compte pour payer les appels à cotisations à venir), des intervention auprès de l’URSSAF et de votre caisse de retraite à votre place et enfin une assistance à votre déclaration des revenus personnelle. Un grand nombre de praticiens qui débutent leur activité ou qui ne veulent pas avoir à faire à l’URSSAF, optent pour le pack CONFORT afin d’être bien mis les rails du libéral et n’avoir rien à gérer.

Conclusion : Investir dans l’allègement de votre charge mentale

Les tarifs du cabinet d’expertise comptable Comptasanté reflètent son engagement envers la transparence. Fini le temps ou les tarifs des Experts-Comptables étaient opaques, avec Comptasanté vous avez toutes les cartes en main avant de prendre une décision. Pour rappel, tous les honoraires comptables sont des charges professionnelles donc sont entièrement déductibles. Que vous soyez titulaire, remplaçant, assistant, collaborateur Comptasanté à le pack adapté à vous !

Kiné : dans quel ordre faire mes démarches administratives ?

Kiné : dans quel ordre faire mes démarches administratives ? Choisir son statut de kiné

Choisir son statut de kiné Compte courant « classique » ou compte professionnel ?

Compte courant « classique » ou compte professionnel ? Une prévoyance, ça sert à quoi pour les kinésithérapeutes ?

Une prévoyance, ça sert à quoi pour les kinésithérapeutes ? L’ACRE, c’est quoi ?

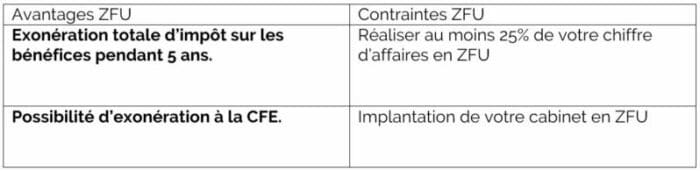

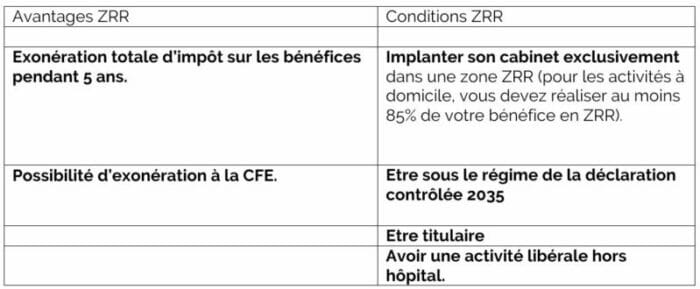

L’ACRE, c’est quoi ? Exercer en zone sous-dotée : ZRR et ZFU

Exercer en zone sous-dotée : ZRR et ZFU

Le forfait de début d’activité à l’URSSAF pour les kinés

Le forfait de début d’activité à l’URSSAF pour les kinés AGA, ECF ? Une mission commune à toutes les AGA : le contrôle

AGA, ECF ? Une mission commune à toutes les AGA : le contrôle Un expert-comptable est-il nécessaire ?

Un expert-comptable est-il nécessaire ?