Pour réussir son aventure de kiné en libéral, il convient de bien préparer son projet en amont. Une fois l’activité lancée, il vous est possible d’augmenter vos revenus en diversifiant vos activités et en optimisant votre comptabilité.

Vous avez choisi votre métier par passion, cependant vous n’avez pas été formé pour gérer votre nouvelle casquette de chef(fe) d’entreprise… Trouvez ici les clés pour optimiser votre comptabilité et faire en sorte que vos débuts d’aventure en libéral se fassent dans la sérénité, tout en gardant les rênes.

Kiné : dans quel ordre faire mes démarches administratives ?

Kiné : dans quel ordre faire mes démarches administratives ?

1. Je choisis mon statut : titulaire, remplaçant, collaborateur, assistant.

2. Je prends une RCP auprès de mon assurance (n’hésitez pas à comparer les tarifs !)

3. Je crée un compte bancaire dédié à mon activité, et pas obligatoirement un compte professionnel.

4. Je m’inscris à l’Ordre des kinésithérapeute

5. J’enregistre mon diplôme à la délégation territoriale de l’ARS de mon lieu d’exercice.

6. Je m’enregistre à la CPAM de mon lieu d’exercice

7. Je me déclare à l’URSSAF en remplissant un P0PL : document me fournissant mon numéro Siret

8. Je m’affilie à ma caisse de retraite, la CARPIMKO

9. Je m’inscris à la CNIL

10. Si j’utilise ma voiture à des fins professionnelles (type tournées), je l’assure avec un contrat professionnel auprès de mon assurance.

11. Je cotise auprès d’une AGA ou d’un cabinet viseur

Choisir son statut de kiné

Choisir son statut de kiné

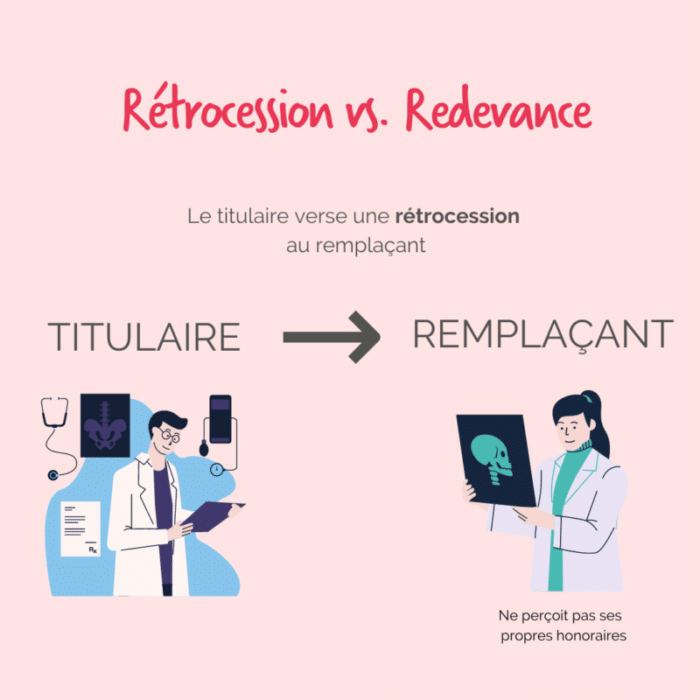

Remplaçant : idéal pour les jeunes diplômés ou les salariés du privé qui se lancent en libéral pour « se faire la main » en toute autonomie.

Recommandé pour les jeunes diplômés.

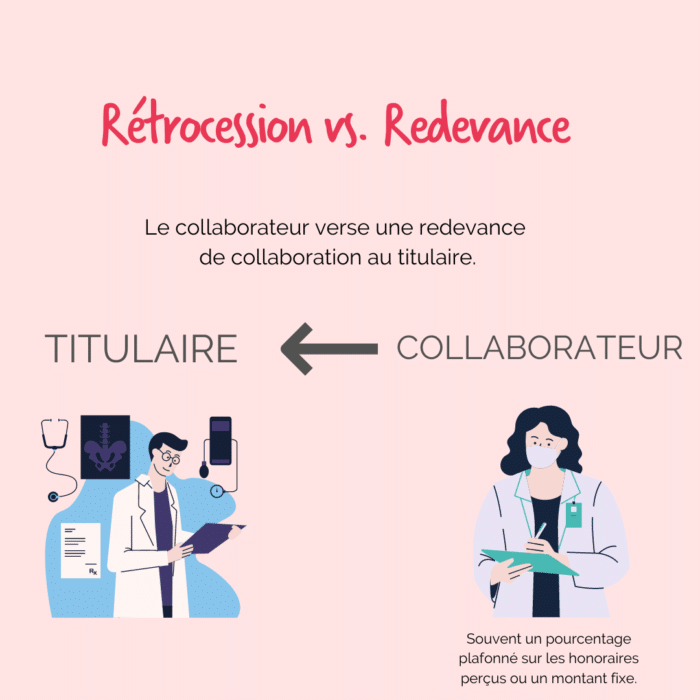

Collaborateur : statut idéal pour ceux qui souhaitent pouvoir échanger régulièrement avec des confrères et être entourés, sans la gestion lourde d’un cabinet.

Recommandé pour les personnes flexibles en termes de mobilité et de méthode de travail.

Titulaire : idéal pour les praticiens qui aiment être à 100% avec leur patientèle et gérer leur administratif.

Recommandé pour ceux qui souhaitent avoir leur propre cabinet.

Compte courant « classique » ou compte professionnel ?

Compte courant « classique » ou compte professionnel ?

That is THE question ! Les banques ont tout intérêt à ce que vous choisissiez un compte professionnel qui est facturé plus cher qu’un compte courant classique. Sous couvert de l’argument que « certains prélèvements (type URSSAF) ne passent pas », en ayant un compte courant classique. C’est faux. Cependant, avec l’arrivée de la mention obligatoire « EI » ou « Entrepreneur Individuel » sur les documents, il est fort probable que vous soyez contraint d’ouvrir un compte professionnel. Affaire à suivre…

Une prévoyance, ça sert à quoi pour les kinésithérapeutes ?

Une prévoyance, ça sert à quoi pour les kinésithérapeutes ?

Une prévoyance vous permet de conserver votre niveau de rémunération en cas d’arrêt maladie. En effet le montant maximal des indemnités journalières sera de 169€/jour ce qui peut représenter une perte de revenu pour les libéraux gagnant plus de 169€/jour. Votre prévoyance comblera le manque à gagner. Cependant, n’hésitez pas à vous replonger dans votre contrat prévoyance avec votre assureur afin d’avoir la couverture nécessaire et ne pas payer en double pour la même protection.

L’ACRE, c’est quoi ?

L’ACRE, c’est quoi ?

L’ACRE est un dispositif qui permet une exonération totale ou partielle des cotisations au régime de base et d’invalidité-décès pendant douze mois. L’ACRE ne vous exonère pas de l’intégralité des cotisations sociales URSSAF, mais seulement du régime de base.

L’exonération de cette partie de cotisation est totale lorsque vos revenus sont inférieurs ou égaux à 3/4 du Pass (= moins de 30 852€) et elle devient dégressive lorsque vos revenus sont supérieurs à 3/4 du Pass (plus de 30 852€). Pour information, un Pass complet = 41 136€.

L’exonération n’est pas maintenue lorsque vos revenus atteignent le montant du plafond annuel de la sécurité sociale. Il peut y avoir un rattrapage de l’exonération à N+1.

En tant que bénéficiaire de l’ACRE, vous conservez votre couverture au titre du régime invalidité-décès et validez des droits au régime de base. En revanche, vous n’acquérez des points de retraite complémentaires que si vous optez pour le versement de la cotisation de retraite complémentaire.

Qui peut en bénéficier ?

Depuis le 1er janvier 2019, l’ensemble des travailleurs indépendants qui créent ou reprennent une activité peuvent bénéficier de l’exonération de cotisations au régime de base et d’invalidité-décès en début d’activité.

- Il n’y a pas de demande particulière à effectuer pour bénéficier de l’ACRE.

- Vous ne devez pas avoir bénéficié de l’ACRE dans les trois dernières années.

Exercer en zone sous-dotée : ZRR et ZFU

Exercer en zone sous-dotée : ZRR et ZFU

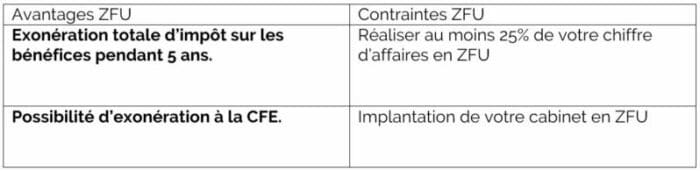

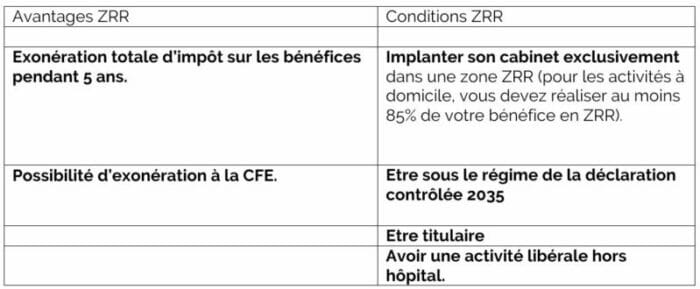

Il existe 2 types de zones dites « sous-dotées en praticiens », les Zones Franches Urbaines (ZFU) et les Zones de Revitalisation Rurale (ZRR).

Définition ZFU : une zone franche urbaine est un quartier comprenant au moins 10 000 habitants situé dans une zone urbaine dite sensible.

Définition ZRR : les zones de revitalisation rurales sont des parties du territoire français situées en zones rurales et rencontrant des difficultés notamment en matière économique, sociale et démographique.

Pour encourager les praticiens à s’installer dans ces zones sous-dotées, l’Etat propose des avantages fiscaux.

L’Assurance maladie met à la disposition des professionnels un outil interactif leur permettant de choisir leur lieu d’installation : Carte Kinés

Le forfait de début d’activité à l’URSSAF pour les kinés

Le forfait de début d’activité à l’URSSAF pour les kinés

Les deux premières années en tant que kiné vous paierez des cotisations réduites à l’URSSAF, puis lors de la 3ème année vous aurez une régularisation et vous serez prélevé de 22.2% des honoraires gagnés. Le forfait début d’activité pour l’URSSAF et la caisse de retraite se base sur un montant de 7 816 € pour le calcul des cotisations sociales.

AGA, ECF ? Une mission commune à toutes les AGA : le contrôle

AGA, ECF ? Une mission commune à toutes les AGA : le contrôle

Toutes les AGA (Associations de Gestion Agréées) ont une mission principale : contrôler votre déclaration 2035 et faire un rapport positif ou négatif à l’administration fiscale.

Idée reçue : Je suis obligé d’adhérer à une AGA spécialisée dans ma profession. FAUX ! Je suis kiné, je peux très bien adhérer à l’AGA des orthophonistes ou celle des dentistes. Ma 2035 sera contrôlée de la même manière, avec la même qualité.

Attention si vous n’avez pas d’AGA, votre revenu imposable 2022 sera majoré de 10% jusqu’au 31 décembre 2022. C’est-à-dire, que si votre revenu est de 10 000€, vos impôts et cotisations sociales seront calculés sur 11 000€ et non 10 000€.

L’alternative aux AGA : le Visa Fiscal.

Le Visa Fiscal est une alternative aux AGA à disposition des praticiens. Ce Visa, sous forme de certification officielle, permet à des cabinets d’expertise comptable dédiés dans vos professions de contrôler au même titre que les AGA vos déclarations 2035.

L’adhésion au Visa Fiscal coûte 120€ par an (et 89€/an pour les primo-adhérents).

Au-delà d’une cotisation très compétitive, le Visa Fiscal permet surtout une optimisation des tâches administratives. En adhérant au Visa Fiscal Comptasanté, vous n’aurez plus qu’un seul interlocuteur : Comptasanté. Gain de temps assuré !

Un expert-comptable est-il nécessaire ?

Un expert-comptable est-il nécessaire ?

En toute transparence, si vous êtes en Micro-BNC, pas forcément. Il n’y a pas de comptabilité à tenir. Néanmoins il y aura tout de même les déclarations sociales à faire. Si vous le souhaitez, nous pouvons vous accompagner sur les exercices même en Micro-BNC.

En revanche si vous êtes kinésithérapeute au régime « Déclaration Contrôlée » (= au réel), nous vous conseillons vivement d’être accompagné par un expert-comptable, surtout les premières années de votre activité. Afin de bien s’assurer que toutes les charges utiles soient bien déduites. Découvrez nos packs comptables ici.